Imposto de Renda: como escolher o tipo de declaração

É bom fazer as contas antes, mas para quem tem uma única fonte de rendimento, a simplificada pode ser a melhor opção

compartilhe

Siga no

O prazo para prestar as contas com o Leão da Receita Federal está correndo e uma das principais dúvidas do contribuinte é sobre qual modelo de declaração ele deve escolher. Especialistas explicam que a opção pela declaração simplificada ou pela completa deve ser realizada de acordo com as despesas dedutíveis do contribuinte, como gastos com médicos, escola dos filhos e dependentes. De acordo com analistas, existem vários pontos a serem considerados na hora de escolher entre os dois tipos no preenchimento do formulário do Imposto de Renda Pessoa Física (IRPF).

A declaração simplificada é recomendada para os contribuintes com poucas despesas dedutíveis ou apenas uma fonte de renda. Esse modelo utiliza o abatimento padrão de 20% sobre a soma de todos os rendimentos tributáveis recebidos ao longo do ano, limitando-se a R$ 16.754,34, podendo ser utilizado por qualquer contribuinte. Nela, o imposto recolhido em 2023 também deve ser informado para desconto no cálculo final do Imposto de Renda (IR) a pagar.

20/03/2024 - 18:13 Saiba a ordem de prioridade para restituição do Imposto de Renda

22/03/2024 - 15:59 Imposto de Renda: posso atualizar o valor do meu imóvel na declaração?

21/03/2024 - 16:05 Imposto de Renda: siga ‘checklist’ para não errar na hora da declaração

Segundo Fabiano Azevedo, empresário contábil e embaixador da Omie, plataforma de gestão (ERP) na nuvem, na declaração simplificada, é considerado o teto aprovado todos os anos pela Receita. "Esse modelo de declaração é sugerido aos contribuintes que não têm despesas suficientes para deduzir na declaração e, assim, pagar menos imposto. Com isso, o contribuinte se beneficia do desconto automático de 20% para pagar menos impostos, sem precisar comprovar despesas dedutíveis", afirma.

Consultor tributário da IOB, David Soares explica que o desconto é aplicado de forma padrão, sem a necessidade de comprovação de despesas dedutíveis. "No entanto, há um limite para o abatimento. Assim, mesmo que os 20% sobre a base de cálculo resultem em um montante superior ao limite, o contribuinte só receberá o desconto até o teto estabelecido", pontua.

Já a declaração completa não tem desconto automático. Ela é indicada ao contribuinte que possui muitas despesas dedutíveis, como as informações relacionadas aos gastos com saúde, educação, contribuição à Previdência privada e pensões alimentícias, e o valor por dependentes — neste caso, essas despesas correspondentes a eles também podem entrar como dedução.

Esse modelo implica preenchimento de informações completas e mais detalhadas de todas as despesas e os rendimentos do ano-calendário, com a exigência, por parte da Receita Federal, de que os comprovantes dessas despesas sejam guardados por cinco anos. A declaração completa também é indicada a todo contribuinte em que a soma total de suas deduções exceda o limite de R$ 16.754,34.

David Soares recomenda ao contribuinte que preencha o formulário da declaração do IRPF com todas as informações, dados e despesas que tiver em mãos. Independentemente do modelo, quanto mais detalhes, melhor para evitar a malha fina.

Após preencher as informações, se o contribuinte ainda tiver dúvidas, o próprio sistema da Receita Federal indica o modelo mais vantajoso, no menu "Opção pela Tributação", considerando o menor valor de imposto a pagar ou o maior valor de restituição que o contribuinte pode receber dentre os dois modelos.

O prazo para a entrega da declaração do IRPF 2024 termina em 31 de maio. É muito importante ter todos os comprovantes em mãos para preencher o formulário. Os cidadãos que perderem esse prazo estarão sujeitos a uma multa de 1% ao mês, com valor mínimo de R$ 165,74, podendo chegar até 20% do valor do IR devido. Especialista em direito tributário e sócio-fundador da Wise Tax, Tarcísio Tamanini explica que é importante entregar a declaração dentro do prazo para evitar multa e punição.

"Caso o cidadão atrase a declaração, pode receber uma multa por descumprimento de obrigação acessória, que não tem relação com o imposto devido ou valor a restituir. Contudo, se a Receita Federal encontrar algum valor que não foi pago de imposto, pode cobrar o mesmo, com adicional de multa e juros", ressalta.

Segundo Tamanini, o trabalho da Receita está cada vez mais automatizado, em razão da digitalização das informações prestadas a ela. "Assim, o órgão está muito mais preparado para identificar os contribuintes que estariam obrigados a fazer a declaração, e não fizeram no prazo devido", alerta. "Em caso de dúvidas ou necessidade de informações adicionais, é sempre aconselhável buscar orientação junto à Receita Federal, seja por meio do site oficial, telefone de atendimento, seja presencialmente nas unidades de atendimento, além de consultar profissionais especializados para obter orientações específicas para a situação."

Multas adicionais

Professor de contabilidade da Fundação Escola de Comércio Álvares Penteado (Fecap), Tiago Slavov destaca que, para quem perdeu o prazo, será preciso regularizar sua situação rapidamente para evitar que o saldo da multa se acumule e comece a pesar no bolso do contribuinte. "A penalidade é de 1% do valor devido do IR por mês de atraso, limitado a 20% do valor devido", ressalta. "Por exemplo, se o contribuinte teve uma renda de R$ 100 mil, em 2022, e o imposto devido de R$ 15 mil, a multa poderá chegar a R$ 3 mil se chegar a 20 meses de atraso (20 x 1%). Mas, se o contribuinte teve um baixo rendimento, a multa ainda é salgada, pois vai pagar R$ 165,74. Ou seja, se teve um rendimento de R$ 50 mil e imposto devido de R$ 2 mil, se entregar a declaração no mês de junho pagará uma multa de R$ 165,74", orienta.

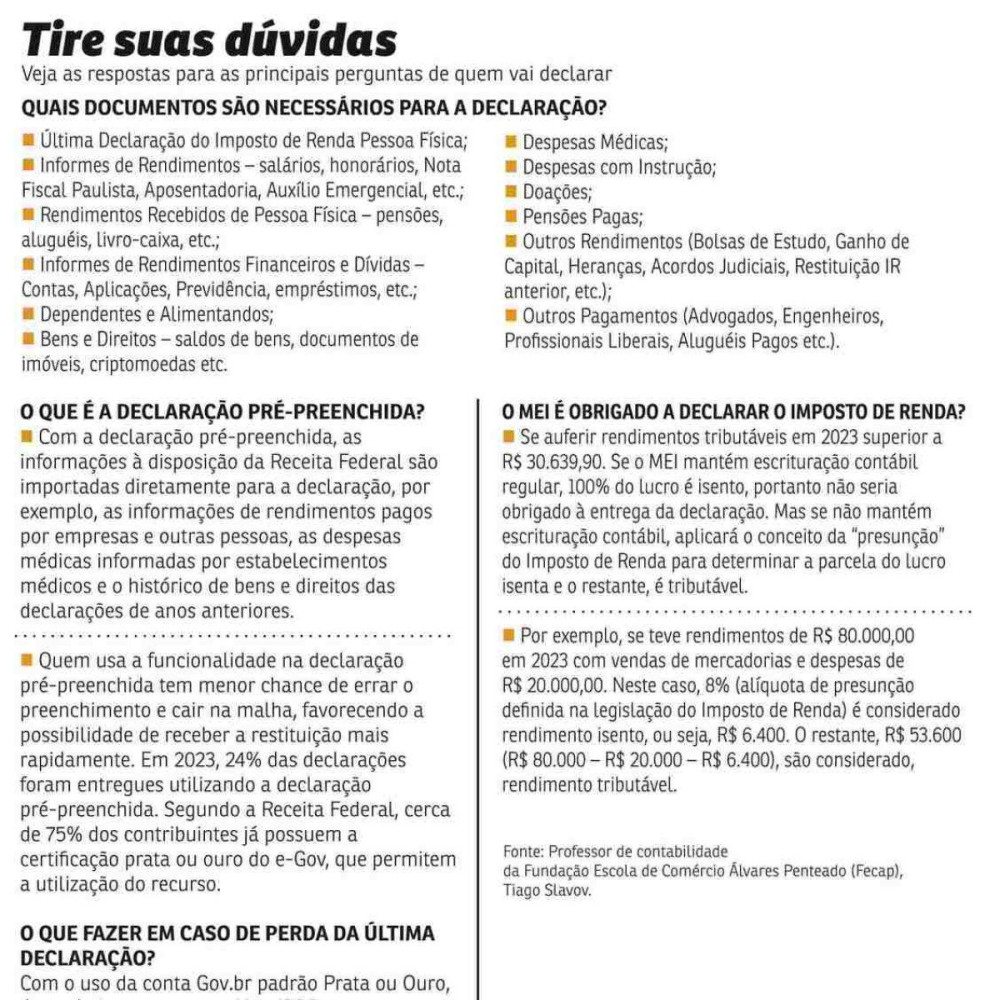

duvidas imposto de renda_INFO

O Documento de Arrecadação de Receitas Federais (Darf) para pagamento da multa é gerado no momento em que o contribuinte entrega a declaração fora do prazo. Slavov lembra que, além da multa por atraso de entrega, não entregar a declaração também pode fazer o contribuinte ter que pagar multa pelo atraso no pagamento imposto, caso a declaração resulte em "imposto a pagar". Essa multa é de 0,33% ao dia sobre o valor do imposto, até o limite de 20%, acrescido de juros de 1% mais a taxa Selic proporcional aos meses de atraso.

O contribuinte que não regularizar a sua situação pode ainda ter problemas com o CPF, que ficará com "pendências" no Fisco, limitando o acesso ao crédito, aos concursos públicos e à emissão de passaporte. Além disso, pode até ser impedido de abrir contas bancárias.