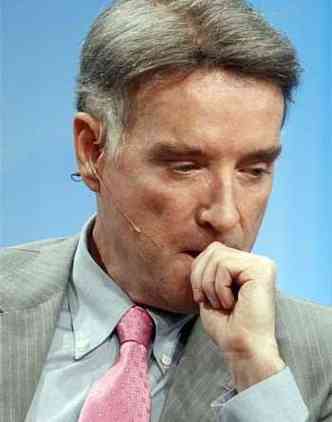

Segundo a Fitch, o rebaixamento dos ratings reflete a crescente incerteza com relação à intenção e à capacidade do acionista controlador, Eike Batista, de honrar a opção de venda de ações detidas pela OGX, no montante de US$ 1 bilhão. "Em face das necessidades de recursos da OGX para financiar seu programa de investimentos, vital para o aumento de produção, uma inadimplência por parte de Eike Batista em relação à opção de venda pode apertar ainda mais a liquidez da companhia".

No início da semana, a OGX anunciou que seu acionista controlador reduziu sua participação na companhia para 58,92% por intermédio de venda de 2,17% das ações da OGX, em maio de 2013. Segundo a agência, os ratings ‘CCC’ da OGX refletem as preocupações da Fitch em relação à liquidez da companhia nos próximos 12 a 18 meses, dados os elevados investimentos necessários para aumentar a produção e o fluxo de caixa operacional. Em 31 de março de 2013, a liquidez da OGX era de US$ 1,1 bilhão.

Para a agência de classificação, o ambicioso programa de investimentos da companhia, de aproximadamente US$ 1,3 bilhão em 2013, e seu Ebitda (lucro antes de juro, impostos, depreciações e amortizações) de baixo a negativo (sujeito à velocidade de recuperação dos volumes de produção) deverão resultar em insuficiência de fluxo de caixa até o final de 2013. Em março de 2013, a dívida da OGX totalizava US$ 4 bilhões, composta, principalmente, por US$ 2,6 bilhões de notas com vencimento em 2018 e US$ 1,1 bilhão de notas com vencimento em 2022.

A ação de rating também considera a entrada de caixa com a venda de ativos para a Petronas e para a MPX. "Embora essas transações proporcionem nova fonte de caixa à companhia, a liquidez continuará apertada, e a OGX precisará acessar outras fontes de recursos para cobrir seu déficit de fluxo de caixa, sem a injeção de caixa de Eike Batista", conclui.

Crise

Nos últimos meses, o empresário vem enfrentando uma crise de confiança no mercado. As empresas de capital aberto OGX, MPX, MMX e CCX somaram um prejuízo de R$ 1,1 bilhão no 1º trimestre. A petroleira de Eike e a mineradora MPX são as maiores responsáveis pelo rombo nas contas do grupo.