Fazer viagens e conhecer lugares são programas animadores, mas ser surpreendido na fatura do cartão de crédito logo depois do descanso não é nada bom. A ortodentista Fernanda Aroeira de Almeida planejou todos os gastos da viagem para o Chile, no entanto, sofreu um acidente ao praticar snowboarding e fraturou uma vértebra da coluna. O seguro de viagem que ela contratou não cobriu as despesas e ela teve gastos extras no cartão de crédito e com saques internacionais. Com isso, a fatura veio com valores duas vezes maiores do que o planejado, além da cobrança da taxa do Imposto sobre Operações Financeiras (IOF) de 6,38% e a diferença da taxa de câmbio cobrada.

“Quando estávamos lá, o valor do peso chileno era um, quando a fatura fechou e a conversão em dólares foi feita, ele se valorizou e tivemos que desembolsar mais do que imaginávamos”, conta a ortodentista. Ela ainda enfrentou o problema de saúde e teve que fazer vários saques com cartão de débito. A cada retirada, quase 800 mil pesos chilenos era cobrados a título de taxa. “Sorte foi que tínhamos uma reserva”, afirmou.

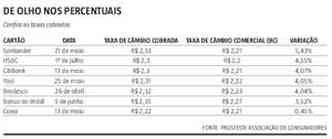

O problema vivido por Fernanda é muito comum para brasileiros que fazem viagens internacionais ou compras em sites no exterior. A diferença nas taxas de câmbio cobradas nas faturas do cartão de crédito pode chegar a até 5,43%, se comparada às faturas de sete bancos (Banco do Brasil, Bradesco, Caixa, Citibank, HSBC, Itaú e Santander). A taxa cobrada nos cartões de crédito pode variar até R$ 90 numa compra de US$ 1 mil, de acordo com pesquisa feita pela Proteste Associação de Consumidores em parceria com a Fundação Getulio Vargas (FGV-SP).

Entre as taxas que apresentam maior variação entre a cobrada do consumidor e o câmbio do dólar comercial está a tarifa do Santander, 5,43%. Já o cartão de crédito da Caixa Economica Federal (CEF) apresenta a menor variação, 0,45%. De acordo com a Proteste, o consumidor que tiver uma fatura de US$ 1 mil no Santander poderia ter economizado até R$ 114,48 se a compra tivesse sido feita feita no cartão Caixa.

SEM PADRÃO

Ainda de acordo com a pesquisa, a maioria das instituições utiliza como referência a taxa do câmbio do dólar turismo, quando o Banco Central recomenda usar como referência o câmbio do dólar comercial que, historicamente, nos últimos cinco anos, ficou cerca de 6% abaixo da cotação do dólar turismo. A coordenadora institucional da Proteste, Maria Inês Dolci, afirma que, por ser apenas recomendado e não obrigatório que os bancos utilizem apenas a taxa de câmbio do dólar comercial, as instituições preferem cobrar o dólar turismo. “Falta transparência nesses valores cobrados pelos bancos. Como não há um regra, apenas uma recomendação, eles optam pela referência do dólar turismo e acabam sempre cobrando um valor a mais”, explicou.

A coordenadora defende que haja regra clara de quanto pode ser essa diferença em relação à taxa oficial de câmbio. “O consumidor que compra no exterior não pode ficar sujeito à flutuação cambial. A falta de transparência dos bancos preocupa, os clientes ficam absolutamente vendidos, sem a menor ideia de quanto irão pagar na fatura”, avalia Maria Inez. Ela afirma que o sistema deveria oferecer a opção para o cliente fazer a conversão para reais automaticamente em sua conta e assim, evitar o risco cambial. “O certo seria fechar o câmbio do dia da compra”, afirma.

A associação recomenda que o consumidor fique atento às taxas cobradas pelos bancos nas compras fora do país com cartão de crédito para não ser pego de surpresa com o valor da fatura. “Quando o consumidor utiliza o cartão de crédito no exterior ou para fazer compras em algum site internacional, ele deve ter cautela e sempre fazer a conversão dos valores para reais para controlar os gastos. Ele não deve esquecer também de calcular a cobrança do IOF”, ressalta.

Justificativas isoladas

Procurado, o Santander diz, em nota, que “utiliza o dólar ptax de venda (divulgado no site do Banco Central) do dia anterior ao fechamento da fatura, com acréscimo de taxa aplicável pela instituição às operações de câmbio no dia do pagamento. O banco acrescenta que avalia “as condições de mercado para oferecer aos clientes a melhor relação custo/benefício de seus produtos e serviços.” Já o Bradesco informou, também por meio de nota, que utiliza como referência o dólar turismo. O Citibank afirmou que “pratica taxas competitivas e em linha com o mercado”.

A Caixa, por meio de nota, disse que a taxa de câmbio utilizada nas operações com cartão é baseada nas taxas praticadas no mercado interbancário de câmbio. A realização das compras em reais foi bloqueada pelos bancos brasileiros por conta do IOF, uma vez que é necessário calcular o imposto sobre a transação. A emissora dos cartões pagava as despesas dos clientes portadores de cartão brasileiros para os recebedores comerciais no exterior, em moeda estrangeira, e a conversão do valor da despesa para reais era realizada na data da emissão da fatura do cliente, o que poderia gerar divergências entre o valor do câmbio da data da utilização do cartão (compra) e o valor do câmbio utilizado pela emissora na data de fechamento da fatura.

Atualmente, a conversão da moeda estrangeira para reais é feita somente na data do fechamento da fatura e sobre este valor há a incidência do IOF. Os bancos do Brasil, HSBC e Itaú também foram procurados pela reportagem, mas não se manifestaram.

A Associação Brasileira das Empresas de Cartões de Crédito e Serviços (Abecs) informou que não comenta temas relacionados a preço por ser uma política de mercado e que isso poderia interferir na livre concorrência. Sobre a opção de converter os valores para reais no momento da compra, a associação afirmou, por meio de nota, que, até o fim do ano passado, alguns estabelecimentos comerciais ofereciam a possibilidade de converter o valor da compra para reais no momento da transação nas compras com cartão de crédito no exterior. No entanto, ao oferecer esse serviço – Dynamic Currency Conversion (DCC) –, muitas vezes o estabelecimento deixava de informar que a compra continua sendo uma transação internacional e seria lançada na fatura em moeda estrangeira, com incidência de IOF de 6,38% e possibilidade de variação entre a cotação cambial do estabelecimento e a cotação da data do vencimento da fatura.

“Tendo em vista que essas situações têm gerado uma série de reclamações em órgãos defesa do consumidor e no Banco Central do Brasil, a Abecs elaborou uma diretiva, de aplicação facultativa, que orienta os associados a aceitarem apenas as transações submetidas em moeda estrangeira, sem a conversão automática via DCC. Os associados que optarem por aderir à diretiva devem promover ampla divulgação entre os seus clientes, com no mínimo 30 (trinta) dias de antecedência.”, diz a nota.